📈 BWI 지표 완전 가이드

볼린저 밴드 폭 지표로 변동성을 읽는 주식 투자의 핵심

🎯BWI(Bollinger BandWidth Indicator)는 주식 시장의 변동성을 측정하는 핵심 지표 중 하나입니다. 볼린저 밴드의 상한선과 하한선 사이의 폭을 백분율로 나타내어, 시장의 변동성이 높은지 낮은지를 한눈에 파악할 수 있게 해줍니다. 특히 매매 타이밍을 잡는 데 매우 유용한 도구로, 주식 초보자도 쉽게 이해하고 활용할 수 있는 실용적인 지표입니다. 이 가이드에서는 BWI의 모든 것을 체계적으로 알아보고, 실전 투자에 어떻게 활용할 수 있는지 상세히 설명드리겠습니다.

📚BWI(볼린저 밴드 폭 지표) 개요

🔍BWI란 무엇인가?

BWI(Bollinger BandWidth Indicator)는 1980년대 존 볼린저(John Bollinger)가 개발한 볼린저 밴드를 기반으로 한 변동성 지표입니다. 볼린저 밴드의 상한선과 하한선 사이의 거리를 백분율로 표현하여, 현재 시장의 변동성 수준을 정량적으로 측정할 수 있게 해줍니다.

BWI는 시장의 변동성 확장과 수축을 예측하는 데 탁월한 성능을 보이며, 특히 추세 전환점을 찾는 데 매우 유용합니다. 변동성이 낮을 때는 곧 큰 움직임이 있을 것임을 시사하고, 변동성이 높을 때는 시장이 안정화될 가능성을 알려줍니다.

⚡BWI의 핵심 특징

변동성 측정의 정확성

- 정량적 분석: 주관적 판단이 아닌 수치로 변동성을 측정

- 상대적 비교: 과거 변동성과의 비교를 통한 현재 상황 파악

- 예측적 기능: 미래 변동성 변화에 대한 신호 제공

- 범용성: 모든 시간대와 모든 금융상품에 적용 가능

🎯BWI가 중요한 이유

주식 시장에서 변동성은 기회와 위험을 동시에 의미합니다. BWI를 통해 변동성의 변화를 미리 감지할 수 있다면, 다음과 같은 이점을 얻을 수 있습니다:

- 매매 타이밍 개선: 변동성 확장 전 진입, 수축 전 청산

- 리스크 관리: 고변동성 구간에서의 포지션 크기 조절

- 추세 전환 포착: 변동성 극값에서의 방향성 변화 예측

- 옵션 거래 최적화: 변동성에 민감한 옵션 전략 수립

🧮BWI 계산 방법

📐기본 계산 공식

BWI = ((상한선 - 하한선) / 중간선) × 100

여기서:

• 상한선 = 이동평균 + (2 × 표준편차)

• 하한선 = 이동평균 - (2 × 표준편차)

• 중간선 = 20일 단순이동평균

📊단계별 계산 과정

1단계: 20일 단순이동평균 계산

최근 20일간의 종가를 모두 더한 후 20으로 나누어 중간선을 구합니다.

SMA(20) = (종가₁ + 종가₂ + ... + 종가₂₀) ÷ 20

2단계: 20일 표준편차 계산

20일간 종가의 표준편차를 계산하여 변동성을 측정합니다.

표준편차 = √[(Σ(종가ᵢ - SMA)²) ÷ 20]

3단계: 볼린저 밴드 상하한선 계산

상한선 = SMA + (2 × 표준편차)

하한선 = SMA - (2 × 표준편차)

4단계: BWI 최종 계산

BWI = ((상한선 - 하한선) ÷ SMA) × 100

💡계산 예시

실제 계산 예시 (삼성전자 기준)

• 20일 이동평균: 70,000원

• 표준편차: 2,000원

• 상한선: 70,000 + (2 × 2,000) = 74,000원

• 하한선: 70,000 - (2 × 2,000) = 66,000원

• BWI = ((74,000 - 66,000) ÷ 70,000) × 100 = 11.43%

📖BWI 해석 방법

📈BWI 수치별 의미

| BWI 수치 | 변동성 수준 | 시장 상황 | 투자 전략 |

|---|---|---|---|

| 5% 이하 | 매우 낮음 | 횡보, 수렴 구간 | 돌파 준비, 대기 |

| 5-10% | 낮음 | 안정적 추세 | 추세 추종 |

| 10-20% | 보통 | 정상적 변동 | 일반적 매매 |

| 20-30% | 높음 | 활발한 거래 | 신중한 진입 |

| 30% 이상 | 매우 높음 | 극단적 변동 | 리스크 관리 중심 |

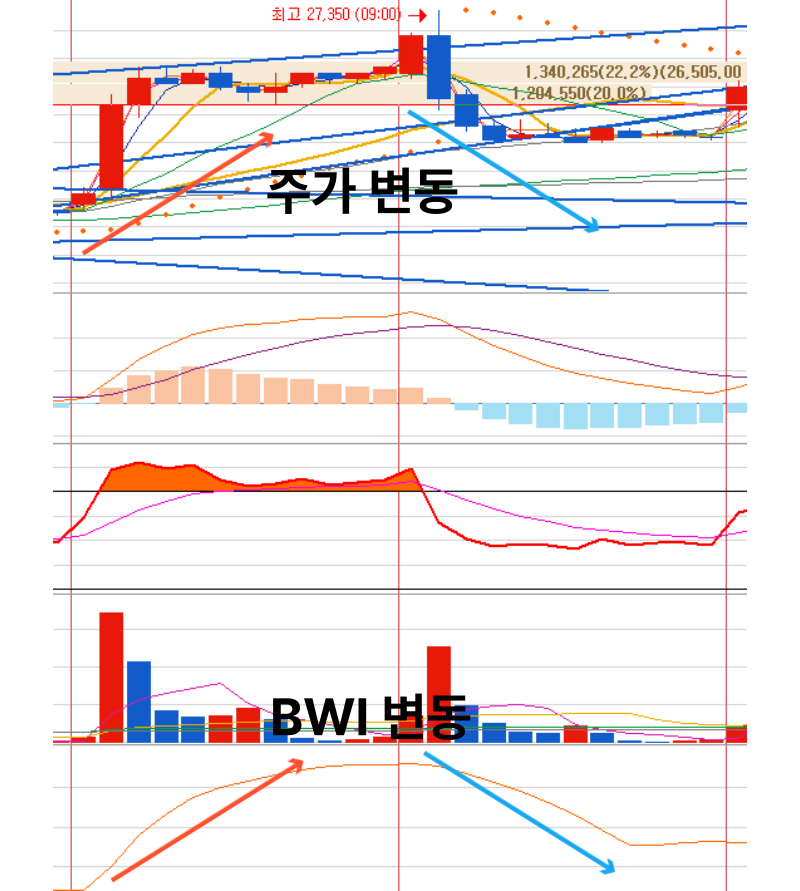

🔄BWI 패턴 분석

스퀴즈(Squeeze) 패턴

BWI가 5% 이하로 떨어지는 상황

- 볼린저 밴드가 급격히 수축하는 구간

- 큰 가격 움직임의 전조 신호

- 돌파 방향에 따른 강력한 추세 시작 가능성

- 매우 중요한 매매 기회 제공

익스팬션(Expansion) 패턴

BWI가 20% 이상으로 급증하는 상황

- 볼린저 밴드가 급격히 확장하는 구간

- 강한 추세의 시작 또는 절정

- 높은 수익과 높은 위험이 공존

- 신중한 리스크 관리 필요

⚖️다른 지표와의 조합 해석

RSI와의 조합

- BWI 낮음 + RSI 중립: 돌파 대기, 방향성 주목

- BWI 높음 + RSI 과매수: 상승 추세 마무리 신호

- BWI 높음 + RSI 과매도: 반등 가능성 증가

거래량과의 조합

- BWI 증가 + 거래량 증가: 추세 강화 신호

- BWI 증가 + 거래량 감소: 추세 약화 가능성

- BWI 감소 + 거래량 감소: 횡보 지속 예상

⚡BWI의 장점과 단점

👍BWI의 주요 장점

객관적이고 정확한 변동성 측정

- 정량적 분석: 감정이나 주관이 개입되지 않는 객관적 수치

- 비교 가능성: 서로 다른 종목이나 시점 간 변동성 비교

- 예측력: 미래 변동성 변화에 대한 조기 신호 제공

실용적인 매매 신호

- 명확한 진입점: 스퀴즈 구간에서의 돌파 시점 포착

- 리스크 관리: 고변동성 구간에서의 위험 회피

- 범용성: 모든 시간대와 종목에 적용 가능

초보자 친화적

- 이해 용이성: 직관적이고 단순한 개념

- 시각적 명확성: 차트상에서 쉽게 확인 가능

- 즉시 활용: 복잡한 설정 없이 바로 사용 가능

👎BWI의 주요 단점

지연 신호 문제

- 사후 확인: 변동성 변화를 실시간으로 감지하기 어려움

- 늦은 진입: 최적의 진입 시점을 놓치는 경우 발생

- 추세 후행: 추세가 이미 시작된 후 신호 생성

잦은 가짜 신호

- 노이즈 민감성: 단기 변동에 의한 오해 신호

- 방향성 부재: 변동성만 측정하고 방향은 알려주지 않음

- 시장 환경 의존: 특정 시장 상황에서 효과 제한

단독 사용의 한계

- 보조 지표 필요: 다른 지표와의 조합 사용 권장

- 경험 의존성: 숙련된 해석 능력 필요

- 시장 상황별 차이: 강세장과 약세장에서의 효과 차이

⚠️ 주의사항: BWI는 변동성만을 측정하는 지표이므로, 가격의 방향성은 별도로 판단해야 합니다. 반드시 다른 기술적 지표나 기본적 분석과 함께 사용하는 것이 좋습니다.

🎯BWI를 활용한 투자 전략

🚀스퀴즈 돌파 전략

전략 개요

BWI가 5% 이하로 떨어진 후 급격히 상승하는 시점을 포착하여 진입하는 전략입니다. 이는 볼린저 밴드가 수축한 후 확장되는 구간으로, 강력한 추세의 시작점을 의미합니다.

구체적 실행 방법

- 스퀴즈 확인: BWI가 5% 이하에서 3일 이상 유지

- 돌파 대기: 가격이 볼린저 밴드 상하한선 돌파 준비

- 진입 신호: BWI가 10% 이상 급증하며 밴드 돌파

- 손절 설정: 진입가의 -5% 지점에 손절매 설정

- 이익 실현: BWI가 25% 이상 도달 시 부분 매도

성공 확률 높이는 팁

- 거래량 확인: 돌파 시 평소보다 2배 이상 거래량 증가

- 시장 상황: 전체 시장이 안정적인 상황에서 활용

- 종목 선별: 유동성이 높고 기본적으로 건전한 종목 선택

실전 성공 사례: "삼성전자에서 BWI가 4.2%까지 떨어진 후 거래량과 함께 급증하는 구간에서 진입했습니다. 3주 만에 15% 수익을 달성할 수 있었고, BWI 스퀴즈 전략의 위력을 실감했습니다." - 개인투자자 김모씨

📉고변동성 회피 전략

전략 개요

BWI가 25% 이상 높은 수준에 도달했을 때 기존 포지션을 정리하거나 새로운 진입을 자제하는 보수적 전략입니다. 리스크 관리에 중점을 둔 접근법입니다.

실행 가이드라인

- 부분 매도: BWI 25% 돌파 시 보유 물량의 30% 매도

- 추가 매도: BWI 35% 돌파 시 추가 30% 매도

- 신규 진입 금지: BWI 20% 이상에서는 신규 매수 자제

- 재진입 타이밍: BWI가 15% 이하로 하락 시 점진적 진입

🔄변동성 사이클 활용 전략

전략 철학

시장의 변동성은 주기적으로 확장과 수축을 반복한다는 원리를 바탕으로 한 중장기 전략입니다. BWI의 패턴을 통해 변동성 사이클을 읽고 대응합니다.

단계별 접근법

- 축적 단계: BWI 10% 이하에서 점진적 매수

- 성장 단계: BWI 10-20%에서 추세 추종

- 성숙 단계: BWI 20-30%에서 신중한 관망

- 분산 단계: BWI 30% 이상에서 단계적 매도

📊섹터별 BWI 활용법

기술주 (IT, 바이오)

- 높은 기준값: 평상시 BWI 15-20% 수준

- 스퀴즈 신호: BWI 8% 이하에서 돌파 대기

- 위험 신호: BWI 40% 이상에서 주의

안정주 (은행, 유틸리티)

- 낮은 기준값: 평상시 BWI 8-12% 수준

- 스퀴즈 신호: BWI 5% 이하에서 기회 포착

- 위험 신호: BWI 25% 이상에서 주의

순환주 (철강, 화학)

- 사이클 연동: 경기 사이클과 BWI 패턴 연계

- 타이밍 중시: 업황 변곡점에서 BWI 신호 활용

- 장기 관점: 3-6개월 단위 변동성 사이클 추적

💼실전 트레이딩 가이드

⏰시간대별 BWI 활용법

단기 트레이딩 (일봉)

- 빠른 신호: BWI 변화에 민감하게 반응

- 손절 중시: 3-5% 손절선 엄격 적용

- 수익 확정: BWI 급변 시 빠른 수익 실현

중기 투자 (주봉)

- 패턴 중시: BWI 패턴의 완성도 확인

- 점진적 접근: 분할 매수/매도 전략

- 추세 추종: BWI 방향성과 추세 일치 시 적극 활용

장기 투자 (월봉)

- 큰 그림: 장기 변동성 사이클 관찰

- 진입 타이밍: 장기 BWI 저점에서 축적

- 인내심: BWI 사이클 완성까지 장기 보유

🎪포트폴리오 관리에서의 BWI 활용

리스크 배분 전략

- 고BWI 종목: 포트폴리오 비중 축소 (10-15%)

- 중BWI 종목: 표준 비중 유지 (20-25%)

- 저BWI 종목: 비중 확대 고려 (30-35%)

리밸런싱 신호

- 월간 점검: 보유 종목들의 BWI 수준 모니터링

- 비중 조정: BWI 변화에 따른 포지션 크기 조절

- 신규 편입: 저BWI 우량 종목 발굴 및 편입

🛡️리스크 관리 핵심 원칙

절대 지켜야 할 원칙들

- BWI 단독 의존 금지: 반드시 다른 지표와 함께 활용

- 감정 제어: BWI 신호와 감정적 판단 분리

- 자금 관리: 고BWI 구간에서 레버리지 축소

- 손절 엄수: 미리 정한 손절선 철저히 준수

- 기록 관리: BWI 기반 매매 결과 체계적 기록

🚀BWI 고급 활용 기법

📈다중 시간대 분석

시간대별 BWI 조합 전략

서로 다른 시간대의 BWI를 동시에 분석하여 더 정확한 신호를 얻는 고급 기법입니다.

최적 조합 패턴

- 월봉 저BWI + 주봉 저BWI + 일봉 스퀴즈: 최고 등급 매수 신호

- 월봉 고BWI + 주봉 고BWI + 일봉 고BWI: 강력한 매도 신호

- 상위 시간대 저BWI + 하위 시간대 돌파: 중장기 상승 신호

🔗BWI와 볼륨 프로파일 결합

고급 분석 기법

- 거래량 분석: BWI 변화와 거래량 패턴 연계 분석

- 가격대별 분석: 주요 지지/저항선에서의 BWI 반응

- 기관 투자자 동향: 대량 거래와 BWI 변화 상관관계

🤖자동화 시스템 구축

BWI 기반 알고리즘 트레이딩

- 신호 생성: BWI 임계값 도달 시 자동 알림

- 포지션 관리: BWI 수준에 따른 자동 포지션 조절

- 백테스팅: 과거 데이터로 BWI 전략 성과 검증

📚BWI 학습 및 실력 향상 가이드

🎓단계별 학습 로드맵

초급 단계 (1-3개월)

- 기본 이해: BWI 개념과 계산 원리 숙지

- 차트 관찰: 매일 10개 종목 BWI 패턴 분석

- 모의 투자: BWI 신호로 가상 매매 연습

중급 단계 (3-6개월)

- 패턴 인식: 다양한 BWI 패턴 구분 능력 개발

- 조합 분석: 다른 지표와의 조합 활용법 학습

- 실전 적용: 소액으로 실제 BWI 전략 적용

고급 단계 (6개월 이상)

- 전략 개발: 개인만의 BWI 활용 전략 개발

- 리스크 관리: 고도화된 위험 관리 기법 적용

- 시장 분석: 시장 환경별 BWI 효과 분석

📖추천 학습 자료

필수 도서

- "볼린저 밴드" - 존 볼린저: BWI의 이론적 배경

- "기술적 분석의 이해" - 머피: 전반적 기술 분석 지식

- "변동성 트레이딩" - 베넷 맥도웰: 변동성 활용 전략

온라인 리소스

- TradingView: BWI 차트 분석 및 아이디어 공유

- 증권사 리포트: 전문가들의 BWI 활용 사례

- 투자 커뮤니티: 실전 경험 공유 및 토론

⚠️주의사항 및 한계점

🚨반드시 피해야 할 실수들

초보자가 자주 하는 실수

- BWI 맹신: BWI 신호만으로 모든 매매 결정

- 과도한 거래: BWI 변화에 과민 반응하여 잦은 매매

- 손절 미준수: BWI 신호를 믿고 손절선 무시

- 시장 상황 무시: 전체 시장 흐름과 BWI 신호 괴리

- 감정적 대응: BWI와 반대되는 감정적 판단

📊BWI 한계점 인식

구조적 한계

- 지연 지표: 변동성 변화를 사후적으로 확인

- 방향성 부재: 변동성의 크기만 측정, 방향 예측 불가

- 노이즈 민감: 단기 변동에 의한 잘못된 신호

환경적 한계

- 시장 상황 의존: 강세장과 약세장에서 효과 차이

- 종목별 차이: 업종과 개별 종목 특성에 따른 편차

- 시간대별 차이: 단기와 장기에서 신호 의미 상이

🎯결론: BWI로 한 단계 발전하는 투자

BWI는 변동성을 객관적으로 측정하는 강력한 도구입니다. 스퀴즈와 익스팬션 패턴을 통해 시장의 리듬을 읽고, 적절한 매매 타이밍을 포착할 수 있습니다.

하지만 BWI는 만능 지표가 아닙니다. 다른 기술적 지표, 기본적 분석, 그리고 시장 센티먼트와 함께 종합적으로 활용할 때 그 진가를 발휘합니다.

꾸준한 학습과 실전 경험을 통해 BWI를 자신만의 투자 무기로 만들어 보세요. 변동성을 이해하고 활용하는 투자자가 되어 더 안정적이고 수익성 높은 투자를 실현하시기 바랍니다.

참고: 이 BWI 지표 가이드는 다양한 투자 서적과 실전 경험을 바탕으로 작성되었습니다. 투자 결정은 개인의 책임이며, 본 가이드는 교육 목적의 참고 자료로만 활용하시기 바랍니다. 실제 투자 시에는 충분한 학습과 리스크 관리가 필요합니다.

2025년 글로벌 증시 트렌드 용어 TOP 10 완벽 가이드

🌍2025년 글로벌 증시 트렌드 용어 TOP 10세계 경제 패러다임 변화와 함께하는 투자자 필수 가이드2025년 글로벌 증시는 지정학적 리스크의 상시화와 경제 블록화 가속으로 완전히 새로운 투자 환

littleglow.sungjin79.com

AI/테크 관련 주식 용어 |2025년 AI 시대 투자자가 반드시 알아야 할 핵심 용어 완벽 가이드

2025년 최신 AI/테크 관련 주식 용어 TOP 10AI 시대 투자자가 반드시 알아야 할 핵심 용어 완벽 가이드2025년 주식 시장은 인공지능 기술의 폭발적 성장으로 완전히 새로운 패러다임을 맞고 있습니다.

littleglow.sungjin79.com

'주식 공부' 카테고리의 다른 글

| 2025년 퀀트 및 알고리즘 트레이딩 핵심 용어 30개 완벽 가이드 | 수학적 투자 전략 총정리 (0) | 2025.05.25 |

|---|---|

| 2025 경기침체 대비 방어주 투자 완전 가이드 | 고배당·필수소비재 7가지 전략 (0) | 2025.05.24 |

| AI/테크 관련 주식 용어 |2025년 AI 시대 투자자가 반드시 알아야 할 핵심 용어 완벽 가이드 (0) | 2025.05.22 |

| 주식 기초 |AI 시대 투자자가 반드시 알아야 할 핵심 용어 10가지 (0) | 2025.05.22 |

| 주식 기술적 지표 총정리|추세·모멘텀·거래량 지표까지 (0) | 2025.05.21 |